Simples Nacional x Lucro Presumido: Guia Completo 2025

A tomada de decisão entre Simples Nacional e Lucro Presumido é fundamental para o sucesso financeiro de micro, pequenas e médias empresas. Cada regime tributário possui regras, limites de faturamento e alíquotas próprias que impactam diretamente no caixa e na competitividade do negócio.

Este guia completo explora as principais características, vantagens, desvantagens e critérios para escolher o melhor modelo tributário em 2025, incluindo dicas de planejamento fiscal e links úteis para otimizar processos como abertura de empresa e troca de contador.

O que é o Simples Nacional

O Simples Nacional é um regime unificado de tributação criado para simplificar o recolhimento de impostos de micro e pequenas empresas com faturamento anual de até R$ 4,8 milhões. Nele, diversos tributos federais, estaduais e municipais são pagos por meio de uma única guia, o Documento de Arrecadação do Simples Nacional (DAS).

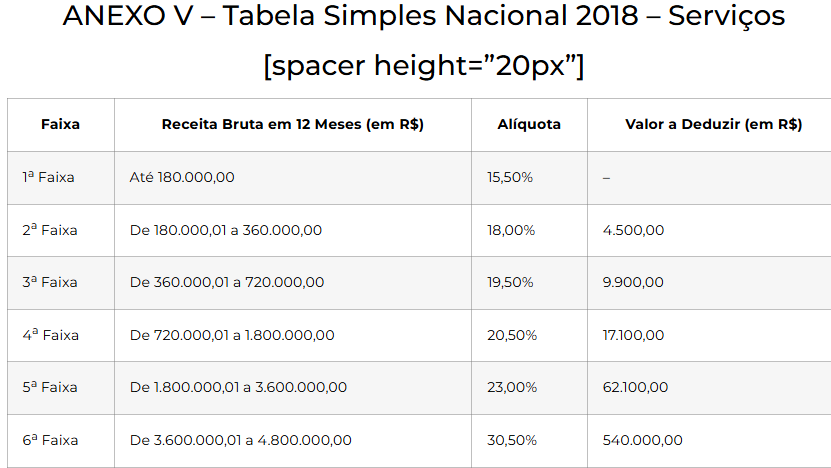

As alíquotas variam conforme a faixa de receita bruta e a atividade econômica, organizadas em anexos. Este sistema reduz a burocracia e pode resultar em carga tributária menor para negócios com margens de lucro reduzidas ou faturamento estável.

O que é o Lucro Presumido

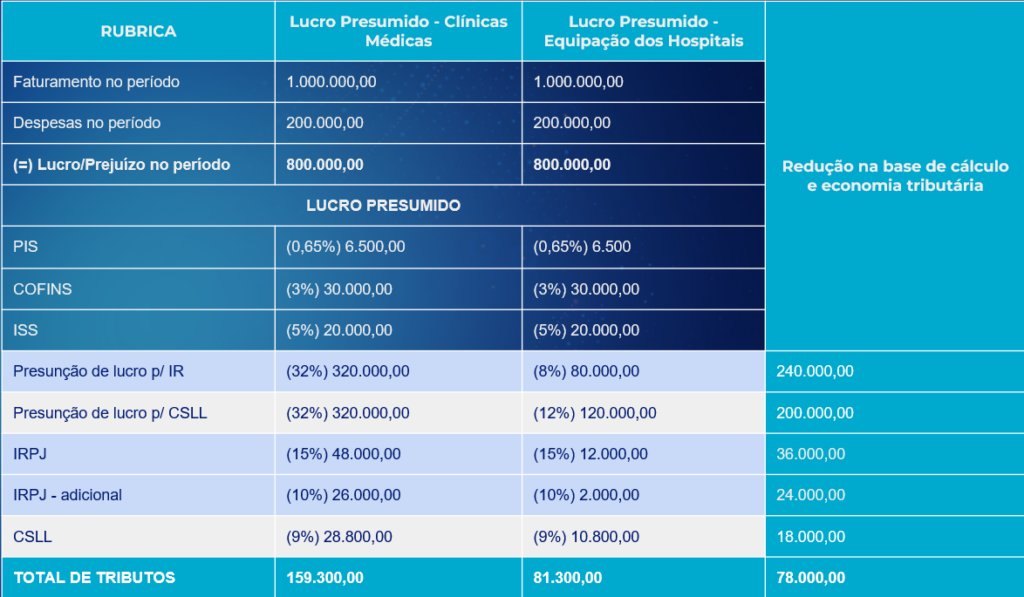

O Lucro Presumido é um regime simplificado para empresas com faturamento anual de até R$ 78 milhões, no qual se estima um percentual de lucro conforme atividade econômica. Esse percentual serve de base para calcular IRPJ e CSLL, enquanto PIS e COFINS são tributados cumulativamente.

Para comércio e indústria, o percentual de presunção pode ser 8% ou 12%, e para serviços gira entre 16% e 32%. A carga tributária tende a ser vantajosa para empresas com margem de lucro real acima dos percentuais presumidos e que desejam maior previsibilidade fiscal.

Diferenças principais entre Simples Nacional x Lucro Presumido

Comparar o Simples Nacional x Lucro Presumido revela diferenças em alíquotas, limites de faturamento, obrigações acessórias e forma de cálculo tributário. Entender esses pontos é essencial para identificar qual regime gera menor carga fiscal.

A seguir, detalhamos os aspectos fundamentais que distinguem esses regimes e que impactam diretamente na gestão financeira da sua empresa.

Alíquotas e cálculos de impostos

No Simples Nacional, as alíquotas vão de aproximadamente 4% a mais de 33%, dependendo do anexo e da faixa de faturamento. Em contrapartida, no Lucro Presumido, IRPJ e CSLL são calculados sobre o lucro estimado, somados a PIS (0,65%) e COFINS (3%).

Enquanto o Simples consolida tributos como ICMS, ISS e IPI em uma única guia, o Lucro Presumido exige guias separadas (DARF, GPS), aumentando o controle contábil requerido.

Limites de faturamento e elegibilidade

O Simples Nacional é restrito a empresas com faturamento anual de até R$ 4,8 milhões. O Lucro Presumido eleva esse teto para R$ 78 milhões, permitindo negócios de maior porte migrarem para esse regime.

Empresas optantes pelo Simples que ultrapassam o limite ou que se enquadram em atividade vedada são desenquadradas automaticamente e passam a ser tributadas pelo Lucro Presumido ou Real.

Vantagens e Desvantagens de cada regime

Analisar as vantagens e desvantagens do Simples Nacional x Lucro Presumido auxilia na escolha do regime que favoreça o fluxo de caixa e a competitividade da empresa.

Cada opção possui benefícios específicos, mas também pontos de atenção que podem gerar custos adicionais.

Simples Nacional

Vantagens: menor burocracia, guia única de pagamento, alíquotas progressivas e possibilidade de redução do custo tributário para empresas com baixa margem de lucro.

Desvantagens: limite de faturamento reduzido, alíquotas podem subir conforme o faturamento, dificuldade no planejamento fiscal avançado.

Para conhecer a tabela de tributação do comércio acesse este artigo

Para conhecer o Anexo III para maioria das empresas de serviços, acesse este artigo

Lucro Presumido

Vantagens: previsibilidade na base de cálculo, ideal para empresas com margem de lucro acima da presunção, possibilidade de distribuição de lucros sem tributação adicional.

Desvantagens: requer apuração e pagamento separados de diversos tributos, PIS/COFINS cumulativos, maior complexidade contábil.

Tabela de Presunção:

Como escolher o melhor regime tributário

A escolha entre Simples Nacional x Lucro Presumido depende de fatores como faturamento, margem de lucro, complexidade contábil e planejamento estratégico. Considere simulações de carga tributária e análise de cenários futuros.

Use calculadoras online de regime tributário e consulte um contador especializado. Para quem ainda precisa abrir uma empresa, acesse nossa página de Abertura de Empresa e facilite o processo.

Se sua empresa já está em operação e busca maior eficiência tributária, considere a Troca de Contador com segurança e agilidade.

Conclusão e chamada para ação

Entender as nuances de Simples Nacional x Lucro Presumido é essencial para otimizar a carga tributária e alinhar a estrutura financeira ao planejamento de negócios. Analise seu perfil, simule cenários e conte com o suporte de especialistas.

Gostou deste guia? Entre em contato com nossa equipe para uma consultoria personalizada e faça uma escolha segura para o futuro da sua empresa em 2025.